Com a intensa divulgação acerca de um novo calendário de envios do Imposto de Renda para 2023, várias dúvidas bombardearam os cidadãos brasileiros. Uma delas é sobre a necessidade de o Microempreendedor Individual (MEI) declarar este tributo.

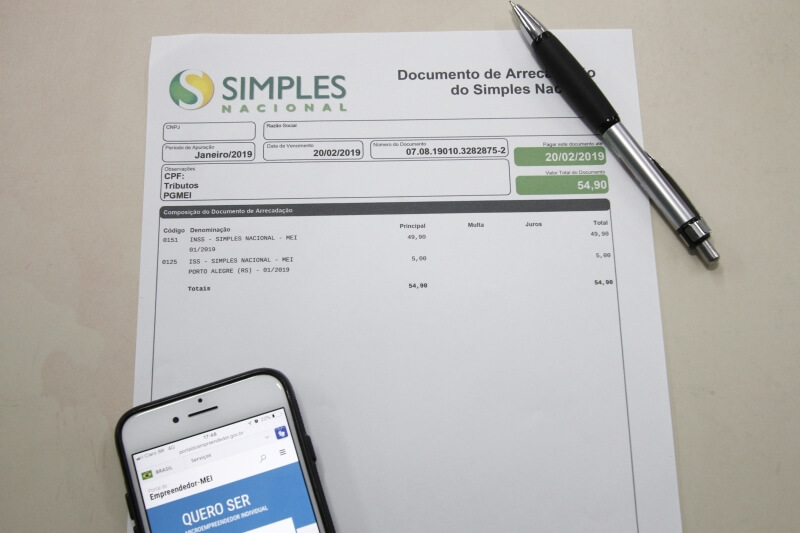

O MEI precisa enviar a declaração do Imposto de Renda em uma modelo exclusivo para a empresa. Este procedimento é feito através da Declaração Anual do Simples Nacional, que possui um prazo um pouco maior que o convencional, se estendendo até o dia 31 de março. O envio deve ser pelo pelo portal do Simples Nacional, distintamente do Imposto de Renda da Receita Federal.

O microempreendedor individual ainda deve verificar se a entrega da declaração será feita com base em rendimentos tributáveis acima de R$ 28.559,70 ou em rendimentos isentos superiores a R$ 40 mil.

Se o MEI se enquadrar no grupo de contribuintes em um dos dois perfis mencionados, ele deverá informar a empresa no campo “Bens e Direitos” e “Participações Societárias” pelo código 32. Não se pode esquecer de fornecer o CNPJ e a razão social da empresa.

Também é crucial que os ganhos da empresa componham a declaração do Imposto de Renda, destacando que a parcela isenta dos ganhos deve ser mencionada na aba de “Rendimentos Isentos e não Tributáveis”. Por outro lado, tudo o que for tributável deve ser apresentado na ficha de “Rendimentos Tributáveis Recebidos de Pessoa Jurídica”.

Veja a diferença entre rendimentos isentos e tributáveis do MEI

- Somar o faturamento anual da empresa;

- A parcela isenta é de 8% da receita bruta do ano do MEI que atua em comércio, indústria e transporte de carga; 16% da receita bruta para transporte de passageiros; 32% para setor de serviços;

- Informar o valor isenta na ficha de Rendimentos Isentos e Não Tributáveis, código 13;

- Para saber quais são os rendimentos tributáveis, pegue o faturamento anual e subtraia a parcela isenta;

- Some as despesas anuais relacionadas à atividade da empresa: conta de luz e água, telefone, aluguel, mercadorias – todas necessitam de nota fiscal para comprar os gastos;

- Subtraia as despesas do valor tributável e chegue ao valor a ser declarado em Rendimentos Tributáveis Recebidos de Pessoa Jurídica.

Isenção do Imposto de Renda para MEI

Conforme informado, a declaração do Imposto de Renda é obrigatória para quem teve rendimentos acima de R$ 28.559,70. Contudo, esta obrigatoriedade fica isenta para quantias que ultrapassam a margem de R$ 40 mil.

Porém, é essencial conferir na legislação qual é a faixa de isenção prevista para o MEI. Assim, é possível fazer o cálculo do rendimento isento por meio da regra do lucro presumido, que varia com base no segmento de atividade e negócio. Observe:

- Comércio, indústria e transporte de carga: 8% da receita bruta anual;

- Transporte de passageiros: 16% da receita bruta anual;

- Serviços em geral: 32% da receita bruta anual.

Por outro lado, para fazer o cálculo de rendimento tributável é necessário analisar o lucro evidenciado. Em outras palavras, considera-se a receita total bruta anual – despesas, para então subtrair pela parcela isenta.

Como declarar o Imposto de Renda jurídico?

O Imposto de Renda de Pessoa Jurídica (IRPJ) é obrigatório para todas as empresas cuja inscrição está ativa no Cadastro Nacional de Pessoas Jurídicas (CNPJ).

Existe exceção quanto a organização filantrópicas, recreativas, culturais e científicas, considerados os regimes empresariais isentos com base de cálculo e alíquota adequadas ao regime tributário adotado pelo empreendedor.

Modelos de tributação do IRPJ

- Baseado no Lucro Real: é adotado por corporações que estão obrigadas a este regime de apuração, tais como grandes bancos, financeiras e corretoras de títulos, além daquelas que tiveram lucro acima de R$ 78 milhões no ano anterior à apuração.

- Baseado em cálculo complexo: considera o lucro contábil apurado pela empresa e inclui ajustes fiscais (acréscimos e deduções) para se chegar ao resultado. Caso seja observado prejuízo financeiro, a empresa fica dispensada de pagar o IRPJ.

- Modelo de tributação baseado no Lucro Presumido: as empresas não têm a obrigatoriedade de apurar o lucro para calcular o imposto a ser pago. A Receita Federal presume que 32% do faturamento de prestadoras de serviço corresponde a lucro, e que no comércio esse índice atinge 8%. Para se enquadrar nesse regime, a pessoa jurídica não pode observar faturamento anual maior que R$ 78 milhões – e, também, não pode se enquadrar em atividades que exigem o regime de Lucro Real.

- Regime de Lucro Arbitrado: é utilizado quando uma empresa opta por um tipo de regime sem ter como comprovar sua adequação a ele por meio do faturamento. Nele, o cálculo do imposto é feito a partir da receita bruta

Entre na comunidade do FDR e receba informações gratuitas no seu Whatsapp!