CAMPINAS, SP — Você já reparou como os cartões de crédito mudaram nos últimos tempos? Cartões sem anuidade, cashback e pagamentos por aproximação são apenas alguns dos novos modelos que foram criados com a junção de finanças e tecnologia. E o melhor, a coisa não deve parar por aí.

Quando surgiu o cartão de crédito?

O cartão de crédito surgiu oficialmente em 1950, nos EUA, porém, na história, alguns momentos contribuíram até o seu surgimento. Por exemplo, as antigas civilizações da Assíria, Egito e Babilônia, há mais de 3.000 anos, já registravam as primeiras operações de crédito da história.

Já a partir do século XVIII, vendedores de roupa passaram a fazer parcelamentos semanais, que eram controlados com uma vara de madeira.

Em tempos mais modernos, já na década de 1920, já começavam a surgir alguma iniciativa que convergiam com este modelo. Naquele momento, algumas lojas ofereciam uma espécie de cartão de crédito para seus clientes mais fiéis. Em outras palavras, era uma possibilidade destes comprarem e pagarem por estas compras só depois.

Porém, o grande marco foi em 1950, quando o empresário Frank McNamara visitou um restaurante com seus sócios. Na hora de pagar a conta, ele percebeu que estava sem dinheiro. O empresário acabou combinando com o dono do restaurante que o valor que ficou em aberto ficaria registrado em um cartão, e ele voltaria para acertar no dia seguinte. Essa história deu origem ao Diners Club Card (no Brasil ele chegou em 1956).

A partir daí, começam a surgir as bandeiras de cartão. A Visa surge em 1966, com o nome BankAmericard, sendo aceito em mais de 12 milhões de estabelecimentos. No mesmo ano surgia a Master Charge (atual Mastercard).

No Brasil, em 1968, foi lançado o primeiro cartão de crédito de um banco: o Elo, do Bradesco.

Com estes cartões, o vendedor passou a poder se comunicar tanto com o banco do cliente quanto com o seu próprio banco. Tratava-se de uma transação remota, sem o uso do dinheiro.

Os primeiros cartões possuíam gravação em relevo, com informações como o nome e o endereço do titular. Eles eram lidos por um terminal de pagamento não eletrônico, que passava as informações do cartão para um papel carbono, enviado aos bancos.

A evolução tecnológica dos cartões

Em 1971 o cartão ganhou a faixa magnética, tornando o pagamento viabilizado a partir de um sistema eletrônico. Nesta faixa estavam as principais informações sobre o titular do cartão. Para ler estes cartões, surgiram os primeiros terminais eletrônicos de pagamento, possibilitando transações cada vez mais seguras.

A partir de 1985 os cartões passaram a ganhar a presença do chip. Este possibilitou a armazenagem de uma grande quantidade de informações e trazendo maior segurança nas operações.

Em 1995 chegaram no Brasil as adquirentes Visanet e a Redecard. Passou-se a aceitar pagamentos em lojas físicas com cartão de tarja e chip por meio das maquininhas de cartão, bem como os pagamentos em lojas online.

Com a evolução da tecnologia, surgiram ainda, a maquininha de cartão via celular, o terminal sem fio e, mais recentemente, o pagamento sem contato, a partir da tecnologia NFC. Cada vez percebe-se mais modernidade nesses meios de pagamento. Isso traz maior agilidade e segurança, seja para quem está pagando, seja para quem está recebendo.

O Usuário sai ganhando

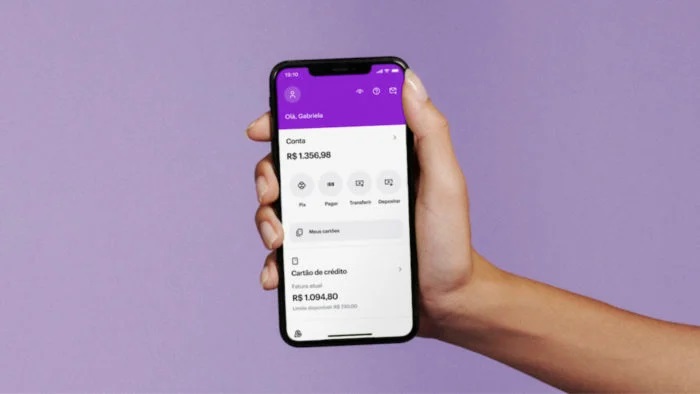

Com a evolução nos modelos de cartões de crédito, quem sai ganhando é o usuário. Por exemplo, com o surgimento do Nubank, cartões de crédito começaram a ser disponibilizados sem possuírem relação direta com bancos e, mais do que isso, passaram a existir opções sem anuidade, pesando menos no bolso das pessoas. Antecipação de faturas e limites dinâmicos também passaram a ser cada vez mais comuns.

Além disso, os cartões de crédito também passaram a trazer consigo algumas vantagens. Programas de milhas e, mais recentemente, os programas de cashback, no qual parte do valor das compras é estornado, são alguns exemplos.

Educação Financeira no uso do cartão

O cartão de crédito pode ser um grande aliado ou um grande vilão do usuário. Por se tratar de um crédito, é muito importante que o cliente tenha condições de pagar a sua fatura futuramente. Caso contrário, poderá arcar com juros (bem salgados, inclusive).

Ou seja, o bom uso do cartão pode gerar um bom fluxo de caixa, pode trazer a opção dos parcelamentos e ainda oferecer vantagens como milhas e cashback. Porém, a educação financeira precisa ser grande aliada para não transformar tudo isso em juros altos.

Pensando nisso, na última semana a fintech alt.bank lançou um cartão de crédito no qual ao invés de cobrar juros dos devedores, ele passa a remunerar os detentores do produto. A ideia é que o cliente tenha como limite apenas o valor que possui em conta.

Na medida em que o cartão é utilizado, o dinheiro gasto é bloqueado da conta e saques e transferências só são permitidos depois do pagamento da fatura. Tudo que estiver na conta e que valer para determinar o limite de crédito rende 100% do CDI. Isso faz com que, ao usar o cartão em vez de pagar em dinheiro ou débito, a pessoa receba os juros que rendem nos 40 dias que tem para quitar a fatura.

Com isso, pessoas que não possuem limites no cartão de crédito passam a ter opções como Nubank, XP, PagBank e C6 Bank e Banco Inter para investirem e terem aumento de limites em função destes saldos.

Várias outras novidades devem surgir, agora cabe a você utilizar o cartão de forma consciente e aproveitá-las!