- Score monitora histórico financeiro do consumidor;

- Serasa é responsável pelo gerenciamento do score;

- Consulta ao score pode ser feita por bancos, lojas e demais instituições.

ARAGUARI, MG — Todo consumidor em busca de crédito já foi submetido a uma análise de crédito. Este procedimento se baseia em um score/pontuação. Basicamente, ele mede a pontuação da pessoa no mercado.

Olhando do ponto de vista corporativo, imagine um funcionário que busca o chefe visando obter um aumento e uma promoção. Antes da efetivação, o gestor faz uma análise no histórico de carreira do funcionário.

Neste momento, são avaliadas as horas trabalhadas, serviços executados com sucesso e a reputação na empresa. Somente então o chefe chega a uma conclusão, que pode ser positiva caso este seja o resultado da avaliação.

Da mesma forma acontece com o score. Quando o consumidor solicita um cartão de crédito junto a uma empresa. Antes do crédito ser concedido, a instituição analisa o histórico de compras, objetivando descobrir se o cidadão é bom pagador ou se possui débitos. Essas informações são obtidas por meio do score.

Para que o score serve?

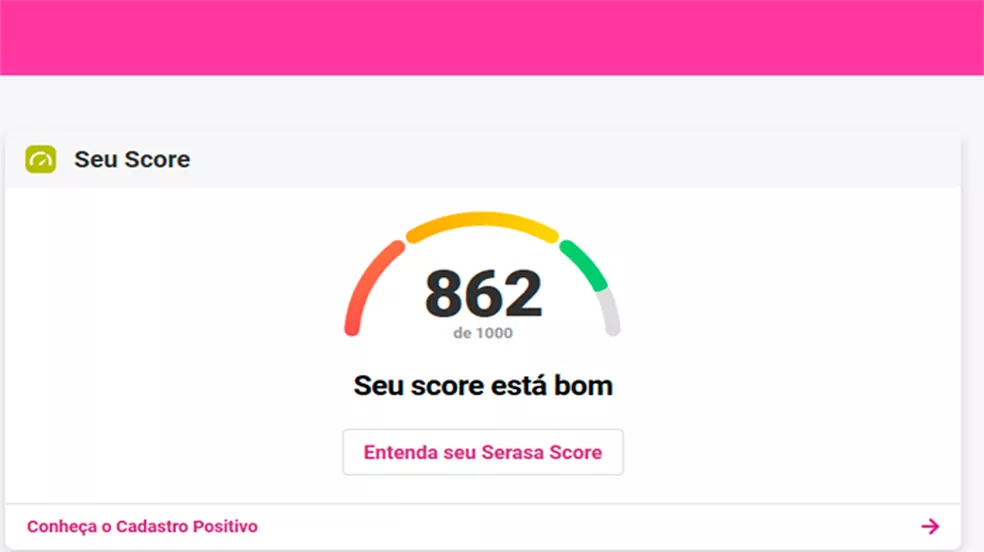

Diante da explicação apresentada acima, entende-se que o score funciona como uma análise de crédito. Visualize ele como um algoritmo que vai de 0 a 1000. Cada transação financeira soma ou diminui pontos.

Por exemplo, o consumidor que paga as contas em dia ou adiantas tem a chance de aumentar o score gradativamente. Já o aquele que atrasa o pagamentos das contas e até mesmo fica inadimplente, vê o score cair cada vez mais.

O score é um indicador do perfil financeiro, que leva em consideração fatores relevantes, como:

- Pagamentos de contas, boletos e crediários em dia;

- Nome negativado (que ocorre quando uma pessoa se torna inadimplente e tem seu nome inserido no Serviço de Proteção de Crédito, o SPC);

- Relacionamento financeiro com as empresas nas quais você adquiriu produtos e serviços.

A divisão do score é feita da seguinte maneira:

- Entre 0 e 300 pontos: alto risco de inadimplência;

- Entre 300 e 700 pontos: médio risco de inadimplência;

- Entre 700 e 1000: baixo risco de inadimplência.

Como calcular o score?

O Score é calculado de acordo com o histórico de crédito dos consumidores com o mercado, dados de negativação (se seu CPF já teve restrições, o famoso “nome sujo“) e Cadastro Positivo, caso esteja aberto em seu nome.

O Serasa, responsável por calcular o Score, se baseia no histórico dos consumidores para chegar à pontuação. Esses dados variam ao longo do tempo: as dívidas, por exemplo, prescrevem cinco anos após a data de vencimento; passada essa data, o CPF do consumidor não pode continuar restrito. Por isso, as dívidas com mais de 5 anos não entram no cálculo do Score.

Quem consulta o score?

- Bancos e instituições financeiras;

- Construtoras e imobiliárias;

- Lojas de departamento;

- Seguradoras de automóveis;

- Operadoras de internet e telefonia;

- Financiamentos estudantis.

Como consultar o score?

A consulta ao score é gratuita e pode ser feita no site ou aplicativo do Serasa Consumidor. É necessário fazer um cadastro informando seu CPF, nome completo e dados para contato.

Como melhorar o score?

- Pague as dívidas;

- Pague as contas em dia;

- Mantenha os dados cadastrais atualizados;

- Faça registro no Cadastro Positivo;

- Cuidado com a quantidade de consultas no CPF.

O que é score do CPF e score baixo no CPF?

Score do CPF é justamente a pontuação utilizada pelos birôs de crédito para detectar quem é bom pagador e quem não é. É medido por meio do histórico de pagamento do consumidor nos últimos 12 meses. Score baixo do CPF é aquele que se encontra na faixa vermelha, entre 0 e 300 pontos.

Um score baixo é prejudicial, na medida em que dificulta que o consumidor tenha acesso a crédito, já que é considerado pelo mercado um mau pagador. Resultado: conseguir empréstimos e financiamentos e até mesmo fazer compras parceladas se torna um grande desafio e, quando consegue, o cliente precisa arcar com taxas de juros mais altas.

O que é score regular?

Score regular quer dizer que sua pontuação junto aos birôs de crédito representa que você tem baixo risco de inadimplência. Por isso, o ideal é que você tenha ao menos 300 pontos para que o Serasa, SPC, Boa Vista SCPC e Quod vejam você como alguém com mais chances de quitar suas dívidas.