ARAGUARI, MG — Dívidas não são um assunto nada agradável. Alguns consumidores realmente enfrentam situações financeiras desafiadoras, e acabam se esquecendo dos débitos por algum tempo. É comum aguardarem os famosos cinco anos para voltar a ter o nome limpo, mas existem fatores relevantes sobre este tema que foram evidenciados pelo Serasa.

Passados cinco anos de um débito em aberto em determinado estabelecimento, pela lei, as dívidas caducam ou são prescritas. Mas afinal, como esse conceito funciona na prática? E se a dívida for paga após este prazo, o score do Serasa será afetado? Confira a seguir!

Segundo explicações do Serasa, dívidas prescritas não afetam o score nem o nome do consumidor inadimplente. No entanto, elas continuam existindo junto ao credor.

Por esta razão, é recomendado uma tentativa de negociação para quitar o débito, mesmo que essa opção não esteja mais disponível no site da empresa responsável pela análise de crédito.

O pagamento de dívidas prescritas podem assegurar relações saudáveis junto ao credor no futuro, evitando problemas e surpresas, como na aquisição de um crédito ou financiamento, por exemplo. Além disso, é prazeroso desfrutar da tranquilidade e segurança financeira.

Dívidas medidas pelo score do Serasa

Diante da explicação apresentada acima, entende-se que o score funciona como uma análise de crédito. Visualize ele como um algoritmo que vai de 0 a 1000. Cada transação financeira soma ou diminui pontos.

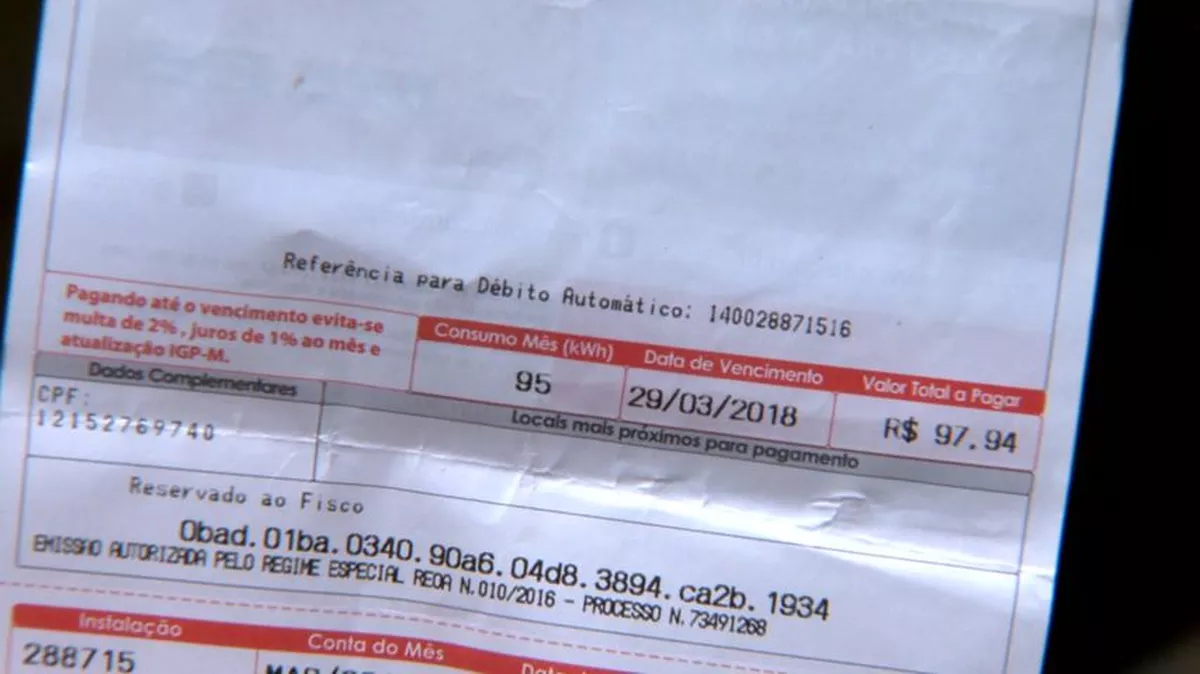

Por exemplo, o consumidor que paga as contas em dia ou adiantadas tem a chance de aumentar o score gradativamente. Já o aquele que atrasa o pagamentos das contas e até mesmo fica inadimplente, vê o score cair cada vez mais.

O score é um indicador do perfil financeiro, que leva em consideração fatores relevantes, como:

- Pagamentos de contas, boletos e crediários em dia;

- Nome negativado (que ocorre quando uma pessoa se torna inadimplente e tem seu nome inserido no Serviço de Proteção de Crédito, o SPC);

- Relacionamento financeiro com as empresas nas quais você adquiriu produtos e serviços.

A divisão do score é feita da seguinte maneira:

- Entre 0 e 300 pontos: alto risco de inadimplência;

- Entre 300 e 700 pontos: médio risco de inadimplência;

- Entre 700 e 1000: baixo risco de inadimplência.

Como calcular o Score do Serasa?

O Score do Serasa é calculado de acordo com o histórico de crédito dos consumidores com o mercado, dados de negativação (se seu CPF já teve restrições, o famoso “nome sujo“) e Cadastro Positivo, caso esteja aberto em seu nome.

O Serasa, responsável por calcular o Score, se baseia no histórico dos consumidores para chegar à pontuação. Esses dados variam ao longo do tempo: as dívidas, por exemplo, prescrevem cinco anos após a data de vencimento; passada essa data, o CPF do consumidor não pode continuar restrito. Por isso, as dívidas com mais de cinco anos não entram no cálculo do Score do Serasa.