A atual crise do coronavírus já deixou inúmeros prejuízos para quem investe renda variável, mas o que a pior queda desde 2008 pode ensinar para o futuro?

A frase: “O mercado sobe de escada, mas desce de elevador” não tem autor conhecido, mas já é muito conhecida no mercado. Ela ilustra bem como as grandes crise não pedem licença nem avisam a chegada.

Por outro lado, são momentos assim dão experiência e resistência aos investidores, principalmente os recém chegados.

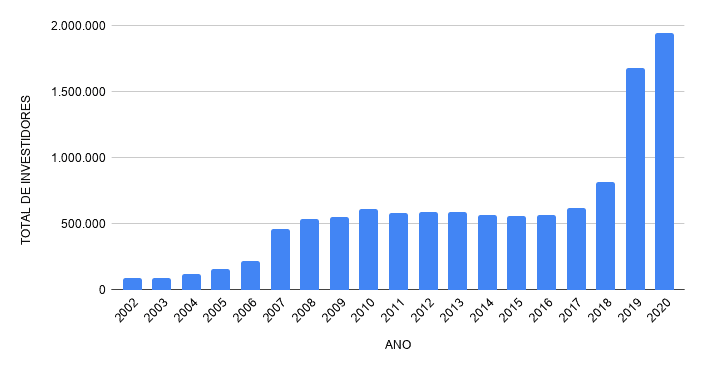

Falando dos novos investidores, o número de pessoas físicas nunca foi tão grande. No final de 2019, a B3 anunciou o recorde de investidores na bolsa brasileira, 1,5 milhão de CPFs cadastrados.

O número tem relação direta com a queda nas taxas de juros, o Brasil, que já foi considerado o país da Renda Fixa, estava vivendo uma mudança de realidade.

Com patamares cada vez menores, a Poupança e o CDI deixaram de ser atrativos, muitos investidores procuravam uma rentabilidade maior.

Porém a regra de ouro dos investimentos é clara, quanto maior a possibilidade de retorno, maior também o risco. Lição que acabou sendo ensinada à duras penas ao iniciantes na bolsa.

Quem iniciou há pouco tempo na bolsa pode ter achado que os rendimentos das ações e fundos de ações do ano passado iriam se repetir todos os anos, o que não poderia estar mais errado.

A crise do coronavírus pode ter deixados importantes lições para o futuro e ajudar quem começou agora, a se preparar melhor para o futuro.

1. Sempre mantenha uma reserva de emergência

Embora o retorno atual do CDI não seja mais tão atrativo, em alguns meses pode até ficar abaixo da inflação, é importante deixar uma parte dos seus investimentos nessa modalidade.

Hoje em dia é fácil de encontrar bancos que oferecem contas correntes com o rendimento de 100% do CDI. Desde que seja possível separar sua reserva do valor gasto durante o mês, essa opção é totalmente válida.

Leia também: Coronavírus: pandemia é gatilho para possível maior crise econômica da história

Uma reserva de emergência bem estruturada deve representar de 6 a 12 meses de custos do investidor. Esse intervalo vai depender da estabilidade da sua ocupação.

Para quem trabalha no regime CLT, e já conta com os 6 meses de seguro desemprego, uma reserva de emergência com 6 meses de custos já é suficiente. Mas quem trabalha como autônomo ou profissional liberal não conta com essa segurança, aí o ideal é uma reserva maior com 12 meses de gastos.

Mantendo a sua reserva de emergência em um investimento seguro e com liquidez (que pode ser cada a qualquer momento), você garante que mesmo em grandes crises não será necessário resgatar os outros investimentos.

2. Não subestime a Renda Fixa

Com as taxas de juros atuais, é realmente necessário aumentar a exposição da carteira de investimentos em bolsa. Isso não quer dizer que toda carteira deva estar aplicada em renda variável, é justamente o contrário.

Alocar parte dos recursos em Renda Fixa garante uma maior previsibilidade da rentabilidade total dos seus investimentos.

Leia também: Se você AINDA tem dinheiro na poupança, precisa saber isto

Procurando bons títulos e boas taxas também é possível unir uma boa rentabilidade com mais segurança para a carteira.

Para quem já completou a reserva de emergência, pode alocar a parcela de Renda Fixa em títulos com o vencimento mais longo, assim é possível obter uma rentabilidade maior.

3. Aposte na boa gestão e longo prazo

É natural que os novos investidores busquem pelos investimentos em alta, ou que estão mais valorizados naquele momento, mas esse método não é o ideal.

Ao invés de investir nas empresas que mais cresceram nos últimos meses, o correto é estudar as empresas que têm um maior potencial de longo prazo, ou seja, que têm condições de crescer no seu setor e que estejam em uma boa situação de caixa.

Leia também: Consequências do coronavírus nos países mais ricos e mais pobres do mundo

Para isso é necessário priorizar as empresas e fundos de investimentos com a melhor gestão possível. Conhecer quem faz a gestão dos recursos que investimos é crucial, saber qual a tese de investimento e qual o plano de crescimento daquele investimento no longo prazo.

Essa talvez seja a lição mais importante, quando sabemos quem está no comando da empresa ou fundo de ações que estamos investindo, ficamos mais tranquilos em meio a uma queda repentina, pois mesmo que o cenário de curto prazo tenho mudado, no longo prazo o potencial de retorno se mantém.