É importante distinguir dívida de compromisso financeiro. Os compromissos financeiros são as suas obrigações mensais como, por exemplo, aluguel, telefonia, água, gás, etc. Estes valores só se tornam dívidas quando há inadimplência e geralmente se referem a despesas ou serviços que podem ser cancelados.

As dívidas englobam valores em inadimplência, ou seja, vencidos e não pagos, mas também compras parceladas no cartão de crédito, cheque pré-datado, financiamento de veículo ou imóvel, empréstimos, entre outros.

Independente de estarem em dia ou não. Mesmo que as compras parceladas sejam isentas de juros, ainda assim elas configuram uma dívida.

Ou até mesmo o crédito consignado, apesar de possuir taxas baixas e o pagamento ser descontado direto do seu contracheque, é uma dívida. Você pode ter dívidas e estar adimplente, mas ainda assim, você será relacionado nas estatísticas de endividamento do país.

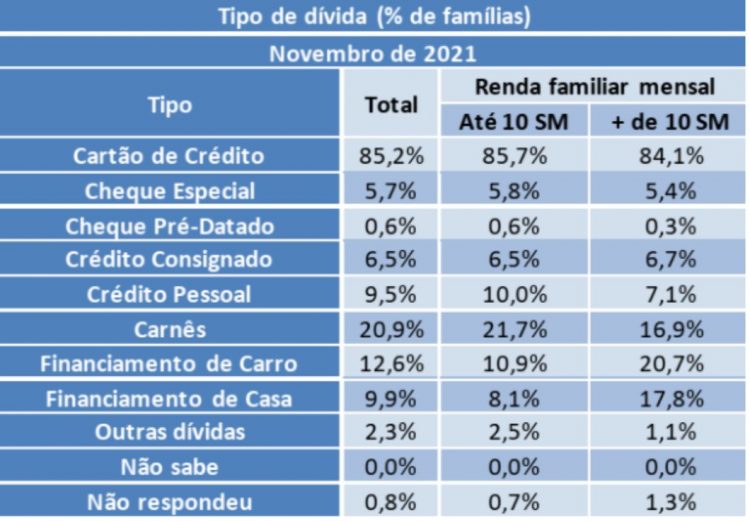

Perceba que, conforme Pesquisa de Endividamento e Inadimplência do Consumidor (Peic), realizada pela Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), até mesmo valores pagos através de cartão de crédito já configurariam um endividamento.

Não precisamos ser radicais, se você usa o seu cartão de crédito com consciência e de forma estratégica, considerando os valores comprometidos no seu orçamento e com um planejamento financeiro adequado, está tudo bem.

Por outro lado, é importante saber que se seu orçamento está apertado, o uso do cartão de crédito de forma indiscriminada pode facilmente se converter em inadimplência. E devido às altas taxas, seu endividamento crescerá de forma bem acelerada.

Para exemplificar, imagine que você compre um aparelho celular parcelado em 12 vezes e para utilizá-lo contrate um plano de telefonia pós-pago. Neste caso, o parcelamento do aparelho celular é uma dívida e o plano de telefonia, que pode ser cancelado a qualquer tempo, é um compromisso financeiro.

O primeiro passo para começar a lidar com as suas dívidas é entender o seu cenário atual. Por isso, comece fazendo a relação de todas as dívidas que você tem. Você precisará listar as seguintes informações de cada uma delas:

- Nome do credor.

- Tipo de dívida.

- O valor atualizado da dívida.

- O valor original da dívida.

- Quantas parcelas faltam para terminar de pagar.

- Quantas parcelas já foram pagas.

- Valor da parcela.

- Taxa de juros.

- Se tem ou não cobrança de seguro.

- Se tem garantia e se sim, qual é.

- Se houve ou não repactuação.

- Se está adimplente ou inadimplente.

- Prazo de inadimplência.

- Se há apontamento junto aos órgãos de restrição cadastral (Serasa, SPC).

- Qual a consequência de deixar de pagar.

Com relação às dívidas bancárias ou com financeiras, é muito importante que você tenha cópia do contrato de empréstimos e financiamentos e solicite ao credor o documento de evolução da dívida (DED), que é uma espécie de extrato detalhado da dívida bancária.

Na carta DED, o titular do contrato terá acesso ao número do contrato, valor original, número de parcelas já quitadas, saldo devedor, taxas de juros e CET e prazos. O formato e o tipo de informações podem variar de banco a banco, mas o documento deve apresentar as informações básicas sobre o contrato vigente.

O banco contratado não pode se negar a disponibilizar o DED. Essa é uma informação de direito do contratante que deve ser fornecida em até 1 dia útil contado a partir da data da solicitação, conforme previsto na resolução 4.292/2013 do Banco Central do Brasil.

Também é muito importante que você tenha o hábito de consultar com certa regularidade os sites dos órgãos de restrição cadastral, como Serasa (www.serasa.com.br) e Consumidor Positivo (www.consumidorpositivo.com.br). Sempre a fim de verificar a existência de apontamentos, e caso positivo, se são relativos a dívidas procedentes ou indevidas.

Caso exista algum apontamento que seja improcedente, é recomendável que você busque um advogado e entenda se é ou não o caso de ajuizar uma ação contra a empresa responsável pelo registro indevido.

Outro sistema muito importante a ser consultado é o Registrato (https://www.bcb.gov.br/cidadaniafinanceira/registrato). O Registrato é um sistema administrado pelo Banco Central que permite aos cidadãos terem acesso pela internet, de forma rápida e segura, há relatórios contendo informações sobre relacionamentos com as instituições financeiras, operações de crédito e de câmbio.

Dentre estes relatórios, o mais importante para quem está em situação de endividamento, é o Sistema de Informações de Crédito (SCR), que é um banco de dados com informações sobre operações de crédito e garantias contratadas por clientes com bancos e demais instituições autorizadas a funcionar pelo Banco Central.

Neste banco de dados constarão inclusive as operações com inadimplência superior a 5 anos e cujas ações de cobrança já estão prescritas.

É importante ressaltar que a dívida bancária não deixa de existir mesmo depois de prescreverem as ações de cobrança, ela permanecerá registrada no seu relatório SCR até que seja paga e esta informação poderá ser visível, inclusive por outros bancos, o que pode dificultar a obtenção de crédito no futuro.